导读: 18位纳税人识别号哪个是单位代码(共7篇)三证合一后的税号是什么?纳税人识别号和组织机构代码是哪一个?根据国务院2014年20号文件的要求和国家工商总局的部署,江苏等多个地方从去年年底开始试行工商营业执照、组织机构代码证和税务登记证“三证合一”登记制度改革。记者在江苏探访发现,改革仅仅试行了半个月,其带来的便利已经得到了老百姓的认可。根据国...

篇一 18位纳税人识别号哪个是单位代码

三证合一后的税号是什么?纳税人识别号和组织机构代码是哪一个?

根据国务院2014年20号文件的要求和国家工商总局的部署,江苏等多个地方从去年年底开始试行工商营业执照、组织机构代码证和税务登记证“三证合一”登记制度改革。记者在江苏探访发现,改革仅仅试行了半个月,其带来的便利已经得到了老百姓的认可。根据国家工商总局的部署,今年将在全国范围全面推开“三证合一”,并开展“一照一号”试点。

三证合一改革,正体现了工商注册便利化的发展方向。按照此前世界银行发布的报告,中国多项商业环境排名靠后,其中新企行设立排名128位,中国的企业审批被指过于复杂。

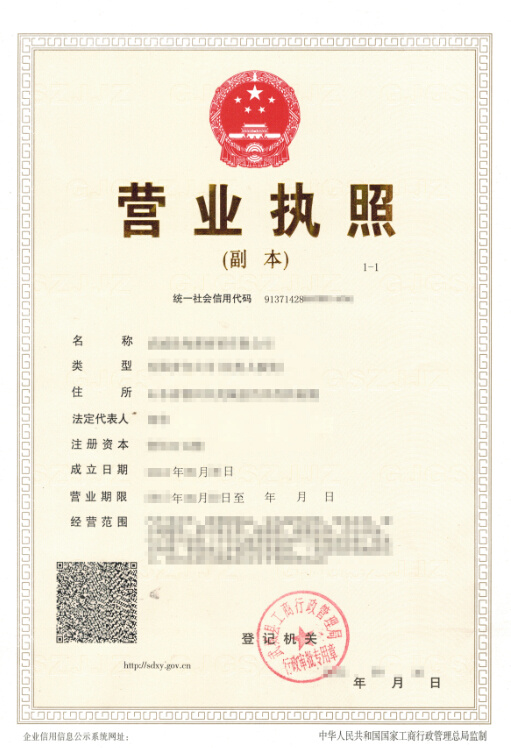

与以前的营业执照不同,这张营业执照上除了有注册号、公司名称、成立日期、经营范围等,还多了两项内容:组织机构代码证号和税务登记证号。

那么,三证合一后的税号怎么看呢?纳税识别号又是哪一个?

据新华网北京10月10日电(记者何雨欣)国家税务总局[微博]征管和科技发展司10日对近日下发的《关于修订纳税人识别号代码标准的公告》进行了解读,对“三证合一、一照一码”登记制度改革后,纳税人识别号变化相关问题进行明确。

9月底,税务总局发布《关于修订纳税人识别号代码标准的公告》中明确,已取得统一社会信用代码的法人和其他组织,其纳税人识别号使用18位的“统一社会信用代码”。

税务总局征管和科技发展司有关负责人介绍,纳税人原来分别到工商、质检、税务部门办理的营业执照、组织机构代码证和税务登记证(“三证”),对应的有三个代码:工商注册号、组织机构代码、纳税人识别号。实行“三证合一、一照一码”登记制度改革后,原来需要办理的三个证件合并为一个营业执照,三个代码合并为统一社会信用代码。此次修订正是顺应改革要求,将法人和其他组织的纳税人识别号和统一社会信用代码统一起来。

即:三证合一后的纳税识别号(税后) = 18位的“统一社会信用代码”

在公告中,对已取得统一社会信用代码和未取得统一社会信用代码的纳税人分别作出了赋码规定。

一是已取得统一社会信用代码的法人和其他组织,其纳税人识别号使用18位统一社会信用代码;

二是未取得统一社会信用代码的个体工商户,以居民身份证、回乡证、通行证、护照等为有效身份证明办理税务登记的纳税人,其纳税人识别号由“身份证件号码+ 2位顺序码”组成。

三是以统一社会信用代码、居民身份证、回乡证、通行证、护照等为有效身份证明的临时纳税的纳税人,其纳税人识别号由“L+统一社会信用代码”或“L+身份证件号码”组成。

公告明确,未取得统一社会信用代码的个体工商户以及以居民身份证等有效身份证明办理税务登记的纳税人,其纳税人识别号仍然由“身份证件号码”+“2位顺序码”组成。“三证合一、一照一码”登记制度改革前已设立但未取得统一社会信用代码的法人和其他组织,以及自然人等其他各类纳税人,其纳税人识别号的编码规则仍按原来规定执行。

另外很重要的一点就是,为减少对已登记纳税人的影响和负担,保证未取得统一社会信用代码的法人和其他组织正常办理涉税事项,《公告》明确,其原有的15位纳税人识别号继续有效使用,编码规则仍按《国家税务总局关于发布纳税人识别号代码标准的通知》(税总发〔2013〕41号)执行。

篇二 18位纳税人识别号哪个是单位代码

增值税发票和普通发票的区别 如何区别增值税专门发票和普通发票

国家税务总局近日发布公告,决定自2014年8月1日起启用新版专用发票、货运专票和普通发票,老版专用发票、货运专票和普通发票暂继续使用。改版后的新版增值税专用发票和增值税普通发票,除了代表发票种类代码的第8位有所调整外,专用发票“销货单位”栏和“购货单位”栏一律改为“销售方”和“购买方”,“货物或应税劳务名称”栏改为“货物或应税劳务、服务名称”,主要是因为营改增后,原征收营业税的服务业纳入了增值税征收范围。新版专用发票和货运发票取消了发票监制章和双杠线微缩文字防伪特征,保留部分防伪特征,增加光角变色圆环纤维等防伪特征,使防伪特征达到9项

增值税发票和普通发票的区别

发票,是指在购销商品,提供或者接受服务以及从事其他经营活动中,开具、收取的收付款项凭证。现行税制发票分为(普通发票)和(增值税专用发票)两大类。

普通发票是指增值税专用发票以外的纳税人使用的其他发票。

增值税专用发票与增值税普通发票的区别在于:取得发票的纳税人是否可以依法抵扣购货进项税额。对于增值税专用发票,购货方可以凭抵扣联,依法申报认证抵扣进项税额,而普通发票,购货方不能抵扣进项税额。

在发票内容的构成要素上,增值税专用发票将票面金额一分为二,勾稽关系为“金额 + 税额 = 价税合计”,其中:“金额 * 税率 = 税额”。由于普通发票不具有抵扣进项税额的功能,因此,无需将价税分列开具,只需将价税合计合并开具为“金额”。另外,在其他方面也有不同之处,如:增值税专用发票需列明购销双方的税务登记号,等。这些不同之处均是增值税专用发票具有抵扣功能所致。

增值税发票:

增值税普通发票:

一 、要了解增值票和普通发票的区别,要先了解增值税一般纳税人和小规模纳税人的区别;

1、增值税一般纳税人和小规模纳税人都是增值税的纳税人;生产销售货物或者提供修理修配劳务是属于应征增值税的范围;一般纳税人是指工业年收入达到100万以上,商业年收入达到180万元以上,核算健全的企业;

2、一般纳税人的税率是17%,可以抵扣开具了增值票购进货物的税额;小规模的税率是4%(商业)或6%(工业);但是不能抵扣进项税金;小规模也不能开具增值税发票,同时一般纳税人购进小规模的货物也不能抵扣进项税金。但是小规模企业可以到税务机关代开增值税发票,但税率只能是4%(商业)或6%(工业),一般纳税人取得小规模代开的增殖票也只能抵4%或者6%。

3、进项税金实际是对一般纳税人而言的,因为小规模购进货物是不能抵税的;如果是一般纳税人,假如该企业购进100元(不含税)的货物,销方给该企业开了增值票,票上所列税款是17元;那么这17元就是购进货物的进项税金;购进货物假如以200元(不含税)的价格卖掉,那么该企业要交34元的销项税,但是可以低扣购进货物的17元,假定该企业无其他购进和销售的货物,当期应交增值税就是34-17=17元;小规模企业是不允许抵扣购进货物的税金的,所以也就无所谓进项税金了;

二、根据上述,两种发票的税率实际是根据企业是否为一般纳税人而不同,一般纳税人的增值税专用发票和普通发票的税率都是一样的,17%。而小规模当然只是针对普通发票而言,小规模纳税人是不允许开具增值税专用发票的,但是小规模可以到税务机关去代开增值票,税率还是6%或者4%,对方取得了小规模代开的增值税发票,也只能抵扣3%。

增值税发票和普通发票对于销货方来说是一样的,它都要按照收入来计算增值税。

购货方如果是一般纳税人,需要进项税来抵销项税,因此就要增值税发票,而普通发票不可以抵扣。

他俩的区别就在于购货方,取得增值税发票就可以抵扣,普通发票就不可以抵扣,不抵扣对他的是否交税就有影响。因此一般纳税人都要增值税发票。

1.增值税发票是具有一般纳税人资格的企业开具的,普通发票是小规模纳税人开具的。

2.增值税发票是电脑票,用专门的打印机在票面上打印,普通发票有很多是在票面上手写。

3.增值税发票税率一般是17%(有些企业不能自己开具,让税务局代为开具,这样的增值税发票税率好像是6%);普通发票税率好像是6%。

4.进项增值税发票经过认证可以抵扣税金,普通发票不能抵税。不是所有的增值税发票都可以退税,要出口企业的才行。

三、增值税发票和普通发票的区别从单据本身来分别:

--增值税专用发票是我国为了推行新的增值税制度而使用的新型发票,与日常经营过程中所使用的普通发票相比,有如下区别:

1.发票的印制要求不同:根据新的《税收征管法》第二十二条规定:"增值税专用发票由国务院税务主管部门指定的企业印制;其他发票,按照国务院主管部门的规定,分别由省、自治区、直辖市国家税务局、地方税务局指定企业印制。未经前款规定的税务机关指定,不得印制发票.

2.发票使用的主体不同:增值税专用发票一般只能由增值税一般纳税人领购使用,小规模纳税人需要使用的,只能经税务机关批准后由当地的税务机关代开;普通发票则可以由从事经营活动并办理了税务登记的各种纳税人领购使用,未办理税务登记的纳税人也可以向税务机关申请领购使用普通发票。

3.发票的内容不同:增值税专用发票除了具备购买单位、销售单位、商品或者服务的名称、商品或者劳务的数量和计量单位、单价和价款、开票单位、收款人、开票日期等普通发票所具备的内容外,还包括纳税人税务登记号、不含增值税金额、适用税率、应纳增值税额等内容。

4.发票的联次不同:"增值税专用发票有四个联次和七个联次两种,第一联为存根联(用于留存备查),第二联为发票联(用于购买方记账),第三联为抵扣联(用作购买方扣税凭证),第四联为记账联(用于销售方记账),七联次的其他三联为备用联,分别作为企业出门证、检查和仓库留存用;普通发票则只有三联,第一联为存根联,第二联为发票联,第三联为记账联。

区别增值税专用发票和增值税普通发票可按以下办法:

1、纸质发票票头分为增值税专用发票和增值税普通发票。

2、纸质发票的联次。增值税专用发票分为三联票和六联票;增值税普通发票分为二联票和五联票。

3、增值税专用发票和增值税普通发票的代码规则不同。发票左上角的10位代码为:第1-4位代表省份(地区);第5-6位代表制版年度,第七位代表印制批次;第8位代表发票种类,目前专用发票用“1”表示,普通发票用“6”表示[创业网:

开具增值税发票需注意几个事项

税控设备准备好了,万事俱备,只等开票。实际开票过程中,纳税人要注意:

◎项目齐全,开票信息与实际交易相符。开具增值税专用发票时需要填写纳税人识别号、银行账号、地址、联系电话等信息,货物名称、规格、数量、金额等须符合合同要求。

◎注意开票系统中的发票号码和实际放入打印机里的发票号码一致,打印字迹清楚,不得压线、错格,全部联次一次性开具,并加盖发票专用章。

◎按照增值税纳税义务的发生时间开具发票,不得提前或滞后。

◎同一张发票上可以同时开具不同税率、不同品名,如果销售货物、劳务或应税行为的内容较多,还可开具销货清单。

有些情形不得开具增值税专用发票

营改增后,总有纳税人咨询:是不是只要我是一般纳税人就可以开具增值税专用发票?事实上,情况并不是这样,一般来说,属于下列情形之一的,不得开具增值税专用发票:

(1)向消费者个人销售服务、无形资产或者不动产;

(2)适用免征增值税规定的应税行为。

当然还有以下特殊情形,也不能开具增值税专用发票:

(1)经纪代理服务中,向委托方收取的政府性基金或者行政事业性收费;

(2)旅游服务中,向旅游服务购买方收取并支付给其他单位或者个人的住宿费、餐饮费、交通费、签证费、门票费和支付给其他接团旅游企业的旅游费用;

(3)金融商品转让;

(4)提供有形动产融资性售后回租服务,向承租方收取的有形动产价款本金;

(5)一般纳税人销售自己使用过的固定资产,按简易办法依3%征收率减按2%征收增值税的;

(6)销售旧货;

(7)提供劳务派遣服务选择差额纳税,向用工单位收取用于支付给劳务派遣员工工资、福利和为其办理社会保险及住房公积金的费用。

相关知识:

辨别增值税发票来确认是否有真实贸易背景提供以下几点建议:

一、从增值税发票破绽分析

1.看是否做到“八相符”:一是10位数发票代码是否与密码区的代码号相符;二是发票8位流水号是否与密码区流水号相符;三是合同日期是否与发票日期跨度相符(一般为发票日期在后);四是发票货物数量与单价的乘积是否与金额相符;五是货物金额与税额合计是否与价税合计大小写相符;六是看购销货双方单位名称是否对合同供需方及汇票最后关系相符;七是看发票专用章上的号码与销货单位纳税人识别号相符;八是看发票货物名称是否与合同相符。

2.验章:一是在“××增值税专用发票”字样上是否有监制章;二是在发票下方是否有销货单位的增值税发票专用章(加盖财务专用章的应提供说明,加盖单位公章的增值税发票无效)。

3.从发票常识判断:一是看15位纳税人识别号是否合理,部分假票会存在纳税人识别号数字位数不对或识别号为其他地区的号码现象;二是看10位数发票代码是否合理,按规定发票代码第1~4位代表各地市、第5~6位代表制版年度、第7位代表批次、第8位代表版本的语言文字(1、2、3、4分别代表中文、中英文、藏汉文、维汉文)、第9位代表几票发票(4、7分别表示四联、七联)、第10位代表发票的金额版本号(1、2、3、4分别表示万元版、十万元版、百万元版、千万元版;0表示电脑发票),特别应注意1~4位地区代码是否与供货单位所在地相符;三是看发票填制方式是否合理,按规定应纳税所得额在10万元以内的,可提供手写发票,应纳税所得额在10万元以上的,应提供电脑版发票;四是看发票是否有项目填写不齐全、字迹模糊涂改等不合理现象。

篇三 18位纳税人识别号哪个是单位代码

纳税人识别号填写税务登记证号码统一代码15位

纳税人税种登记表

纳税人名称:

纳税人识别号: 电脑编码:

税务管理人员 : 审核日期 税务部门录入人员: 录入日期 福建省地方税务局 制 填表日期: 年 月 日年 月年 月 日 日

纳税人名称: 填表日期:

以下由税务机关填写:

注:

1、本表系纳税人根据工商登记的生产经营范围及税法的有关规定,对纳税事项的自行核定。 2、本表一式二份,纳税人填写后,交给主管税务机关。地税机关审核填写后退一份给纳税人。

纳税人税种登记表填表说明

纳税人识别号:填写税务登记证号码(统一代码15位,个体工商业户填写业主的身份证代码)。 纳税人名称:填写纳税人全称并加盖公章。 税务登记证:

发证日期:填写税务登记证发证年月。 登记证号码:填写税务登记证号码。

类 别:根据纳税人登记表的类别选择打“√”。

国地税共管户:选择打“√”,选择“是”,在“增值税纳税人”栏继续选择打“√”。

核算形式:在相应栏目选择打“√”。企业若采用电算化的应填写使用的软件版本(如:华兴电 脑软件等)。

建帐情况:根据纳税人建帐情况选择打“√”。 从业人员总数:填写全体职工人数。

富余人员:有安置富余、下岗人员单位填列。 营 业 税:应缴纳营业税的纳税人打“√”填列。 经营项目及税目:按营业执照上的主营与兼营填写。 企业所得税:应缴纳企业所得税纳税人打“√”填列。 查帐征税:查帐征收企业所得税纳税人打“√”填列。 季度预缴:查帐征收企业所得税纳税人选择打“√”。 核定征税:核定征收企业所得税纳税人打“√”填列。 资 源 税:应缴纳资源税纳税人打“√”填列。 产品名称:填写应纳资源税产品名称。 应税项目:按资源税征税项目填列。

土地增值税:应缴纳土地增值税纳税人打“√”填列。 应税项目:填列土地增值税应税项目。

房产税(城市房地产税):应缴纳房地产税纳税人打“√”填列。 计税类别:根据纳税人房源情况选择打“√”填列。 房产情况:根据纳税人房产情况相应填列。

车船税(车船使用牌照税):应缴纳车船使用税纳税人打“√”填列。 车船情况:根据纳税人车船拥有情况填列。

城镇土地使用税:应缴纳城镇土地使用税纳税人打“√”填列。 土地情况:根据缴纳城镇土地使用税纳税人土地情况填列。 印 花 税:应缴纳印花税纳税人打“√”填列。

税 目:纳税人应缴纳印花税的征税项目,有13个:1、购销合同;2、加工承揽合同;3、建设 工程勘察设技合同;4、建筑安装工程合同;5、财产租赁合同;6、货物运输合同;7、 仓储保管合同;8、借款合同;9、财产保险合同;10、技术合同;11、产权转移书据;12、 营业帐簿;13、权利许可证照。 范 围:纳税人应缴纳印花税的范围。

篇四 18位纳税人识别号哪个是单位代码

国家税务总局关于发布纳税人识别号代码标准的通知

乐税智库文档

财税法规

策划 乐税网

国家税务总局关于发布纳税人识别号代码标准的通知

【标 签】纳税人识别号,代码标准

【颁布单位】国家税务总局

【文 号】税总发﹝2013﹞41号

【发文日期】2013-04-19

【实施时间】2013-04-19

【 有效性 】全文有效

【税 种】税务登记

各省、自治区、直辖市和计划单列市国家税务局、地方税务局,局内各单位:

为满足税收管理业务和金税三期工程应用系统建设要求,进一步规范基础数据标准,根据已发布的政策和管理规定,充分考虑现有信息化系统中的业务应用习惯,并结合金税三期工程建设实际,税务总局制定了纳税人识别号代码标准(见附件),该标准规范了纳税人识别号的编制规则。

纳税人识别号是纳税人、扣缴义务人被赋予全国唯一的纳税识别代码,该代码是税务机关办理业务,以及进行数据信息内外部交换和共享的基础,在办理相应登记时确定。该标准按不同业务管理划分为三类:1.根据《税务登记管理办法》办理税务登记(或扣缴义务人登记)并需发放相应登记证件的纳税人;2.临时发生纳税义务办理临时登记的纳税人;3.在办理代扣代缴或代收代缴及自行缴纳时对自然人登记的纳税人。

为推进和加强个人税收管理,尤其是对中国境内无住所个人的统一管理,该标准中明确规定了“自然人登记的纳税人”的统一编码规则。随着金税三期应用系统的推广上线,新登记的中国境内无住所个人都要按此次发布的标准赋予纳税人识别号,已经登记的历史数据将按新规则建立对应转换进入新系统。因此,各地应尽早按此标准规范统一编码规则给中国境内无住所个人赋码。

现按照税务行业标准管理办法(国税发〔2010〕61号文件印发)的规定作为税务行业标准予以发布,标准代码号为SW 5-2013,请遵照执行。若在执行过程中遇到问题,请及时反馈到税务总局(征管和科技发展司)。

附件:SW 5-2013纳税人识别号代码标准

附件:纳税人识别号代码标准

目 次 I

前 言 II

1 范围 3

2 规范性引用文件 3

3 术语和定义 3

4 编码方法和编码规则 3

前 言

本标准由国家税务总局征管和科技发展司提出。

本标准由国家税务总局征管和科技发展司归口并负责解释。

本标准主要起草单位:国家税务总局征管和科技发展司、所得税司,湖南省国家税务局,中国标准化研究院。

本标准主要起草人:陈洧、朱会彦、王晓晖、姜涛、姚元、杜慎平、李清雄、邓博、张艳琦。

纳税人识别号

1 范围

本标准规定了纳税人、扣缴义务人被赋予全国唯一的纳税识别号的编制规则。

本标准适用于税收征管通用业务,以及税务行业进行数据信息内外部交换和共享。2 规范性引用文件

下列文件对于本文件的应用是必不可少的。凡是注日期的引用文件,仅所注日期的版本适用于本文件。凡是不注日期的引用文件,其最新版本(包括所有的修改单)适用于本文件。GB/T 2659-2000 世界各国和地区名称代码

3 术语和定义

下列术语和定义适用于本文件。

3.1 纳税人识别号 identification number for tax payers

纳税人、扣缴义务人被赋予全国唯一的纳税识别代码,是税务机关办理业务,以及进行数据信息内外部交换和共享的基础,在办理相应登记时确定。【18位纳税人识别号哪个是单位代码】

4 编码方法和编码规则

4.1 编码方法

采用组合编码法。【18位纳税人识别号哪个是单位代码】

4.2 编码规则

4.2.1 根据《税务登记管理办法》办理税务登记(或扣缴义务人登记)并需发放相应登记证件的纳税人

(一)以“组织机构代码证”为有效身份证明的组织,即已取得组织机构代码证的纳税人,其纳税人识别号共15位,由纳税人登记所在地“6位行政区划码” “9位组织机构代码”组

成。

(二)以“业主身份证件”为有效身份证明的组织,即未取得组织机构代码证书的个体工商户以及持回乡证、通行证、护照办理税务登记的纳税人,其纳税人识别号由“身份证件号码” “2位顺序码”组成。

4.2.2 临时发生纳税义务办理临时登记的纳税人

(一)以组织机构代码证、居民身份证、回乡证、通行证、护照等为有效身份证明的临时纳税的纳税人,其纳税人识别号由“L” “身份证件号码”组成。

(二)无常设机构的非居民企业的纳税人识别号由“F” “操作员所在税务机关的6位行政区划码” “3位纳税人居民身份所在国家或地区代码” “5位顺序码”组成。

4.2.3 自然人登记的纳税人

(一)以中国居民身份证为有效身份证明的自然人,其纳税人识别号为其“居民身份证号码”。

(二)以中国护照为有效身份证明的自然人,其纳税人识别号由“C” “4位年份码”“156” “9位顺序号” “1位校验码”组成。

(三)以外国护照为有效身份证明的自然人,其纳税人识别号由“W” “4位年份码” “3位国籍或地区数字码” “9位顺序号” “1位校验码”组成。

(四)以军官证、士兵证为有效身份证明的自然人,其纳税人识别号由“J” 行政区划码 8位顺序码。

(五)以港澳居民来往内地通行证、台湾居民来往大陆通行证等为有效身份证明的港、澳、台地区自然人,其纳税人识别号由“所在地区拉丁字母码”首位字母 “4位年份码(登记年份)” “3位国籍或地区数字码” “9位顺序号” “1位校验码”组成。

即:香港居民由“H” “4位年份码(登记年份)” “3位国籍或地区数字码” “9位顺序号” “1位校验码”组成;【18位纳税人识别号哪个是单位代码】

澳门居民由“M” “4位年份码(登记年份)” “3位国籍或地区数字码” “9位顺序号”“1位校验码”组成;

台湾居民由“T” “4位年份码(登记年份)” “3位国籍或地区数字码” “9位顺序号”“1位校验码”组成。

关联知识:

1.内蒙古自治区国家税务局 内蒙古自治区地方税务局关于做好铁路运输和邮政业营业税改征增值税试点工作过程中税收征管衔接工作的公告

篇五 18位纳税人识别号哪个是单位代码

纳税识别号组成

纳税人识别号,一律由15位码(字符型)组成,其中:

企业、事业单位等组织机构纳税人,以国家技术监督局编制的9位码(其中区分主码位与

校验位之间 的“-”符省略不打印)并在其前面加挂6位行政区划码共15位码,作为其“纳税人识别号”;国家税务总局下达的纳税人代码为15位,其中:1—2位为省、 市代码,3—6位为地区代码,7—8位为经济性质代码,9—10位行业代码,11—15位为各地自设的顺序码。

个体工商户和其他缴纳个人所得税的中国公民,以公安部编制的居民身份证15位码为其

“纳税人识 别号”;对外国人以其国别加护照号码作为其“纳税人识别号”

根据《国务院批转国家技术监督局等部门关于建立企业、事业单位和社会团体统一代码标

识制度的报告的通知》和《中华人民共和国税收征收管理法》及其《中华人民共和国税收征收管理法实施细则》的规定,纳税人在申请办理或更换税务登记时,应当提供技术监督机关颁发的全国统一代码证书。纳税人识别号一律由15位码组成,具体有以下三种类型:

1、企业、事业单位等组织机构的纳税人,以国家技术监督局编制的9位码并在前面加挂

6位行政区划码共15位码,作为其纳税人识别号;

2、个体工商户和其他缴纳个人所得税的中国公民,以公安部编制的居民身份证15位码作

为其纳税人识别号;

3、对外国人员以其国别加护照号码作为其纳税人识别号。

填 表 说 明

一、本表适用于各类单位纳税人填用。

二、表中有关栏目的填写说明:

1、“纳税人名称”栏:指《企业法人营业执照》或《营业执照》或有关核准

执业证书上的“名称”;

2、“身份证件名称”栏:一般填写“居民身份证”,如无身份证,则填写“军

官证”、“士兵证”、“护照”等有效身份证件;

3、“生产经营期限”栏:按照工商营业执照或有关执业证书上的生产经营期限

填写。如:年 月 日至 年 月 日或长期等。

4、“开业(设立)日期”栏:指企业实际投产经营(含试生产、试营业)日期

填写,尚未投资经营的可按计划日期填写,并予注明。

5.“注册地址”栏:指工商营业执照或其他有关核准开业证照上的地址。

6.“生产经营地址”栏:指纳税人从事生产经营的实际场所地址。

7.“国籍或地址”栏:外国投资者填国籍,中国投资者填地址。

8.“登记注册类型”栏:即经济类型,按营业执照的内容填写;不需要领取营

业执照的,选择“非企业单位”或者“港、澳、台商企业常驻代表机构及其他”、“外国企业”;如为分支机构,按总机构的经济类型填写。

分类标准:

110国有企业 120集体企业 130股份合作企业 141国有联营企业142集体联

营企业 143国有与集体联营企业149其他联营企业 151国有独资公司159其他有限责任公司160股份有限公司 171私营独资企业 172私营合伙企业 173私营有限责任公司 174私营股份有限公司175个人独资企业 190其他内资企业 210 (港澳台商)合资经营企业220 (港澳台商)合作经营企业230 (港澳台商)独资经营企业 240 港澳台商投资股份有限公司251 (港澳台商)企业常驻代表机构252(港澳台商)提供劳务承包工程作业企业253支付单位扣缴预提所得税企业(港或澳台资)254(港澳台商)国际运输企业259其他港澳台商外国企业310 中外合资经营企业 320 中外合作经营企业 330 外资企业 340 外商投资股份有限公司 351外国企业常驻代表机构352提供劳务、承包工程作业企业353支付单位扣缴预提所得税企业354国际运输企业359其他外国企业500非企业单位

9、“投资方经济性质”栏:单位投资的,按其登记注册类型填写;个人投资的,

填写自然人。

10、“证件种类”栏:单位投资的,填写其组织机构代码证;个人投资的,填

写其身份证件名称。

11、“国标行业”栏:按纳税人从事生产经营主行业的主次顺序填写,其中:

第一个行业填写纳税人的主行业。

国民经济行业分类标准(GB/T 4754-2002) 。

A、农、林、牧、渔业

01 农业 02 林业 03 畜牧业04 渔业 05农、林、牧、渔服务业

B、采矿业

06 煤炭开采和洗选业 07 石油和天然气开采业 08 黑色金属矿采选业 09

有色金属矿采选业 10 非金属矿采选业 11其他采矿业

C、制造业

13 农副食品加工业14 食品制造业 15饮料制造业16烟草制品业

17 纺织业 18纺织服装、鞋、帽制造业 19 皮革、毛皮、羽毛(绒)及其制品业 20 木材加工及木、竹、藤、棕、草制品业21 家具制造业 22 造纸及纸制品业 23 印刷业和记录媒介的复制 24 文教体育用品制造业

25 石油加工、炼焦及核燃料加工业 26 化学原料及化学制品制造业

27 医药制造业 28 化学纤维制造业29 橡胶制品业 30 塑料制品业 31 非金属矿物制品业 32 黑色金属冶炼及压延加工业

33 有色金属冶炼及压延加工业 34 金属制品业 35 通用设备制造业 36 专用设备制造业 37 交通运输设备制造业 39 电气机械及器材制造业 40 通信设备、计算机及其他电子设备制造业 41 仪器仪表及文化、办公用机械制造业 42 工艺品及其他制造业 43 废弃资源和废旧材料回收加工业

D、电力、燃气及水的生产和供应业

44 电力、热力的生产和供应业 45 燃气生产和供应业46 水的生产和供应业

E、建筑业

47 房屋和土木工程建筑业 48 建筑安装业 49 建筑装饰业 50 其他建筑业

F、交通运输、仓储和邮政业

51 铁路运输业 52 道路运输业53 城市公共交通业 54 水上运输业

55 航空运输业 56 管道运输业 57 装卸搬运及其他运输服务业 58 仓储业 59 邮政业

G、信息传输、计算机服务和软件业

60 电信和其他信息传输服务业 61 计算机服务业 62 软件业

H、批发和零售业

63 批发业 65 零售业 I、住宿和餐饮业 66 住宿业 67 餐饮业 J、金 融 业

68 银行业 69 证券业 70 保险业 71 其他金融活动

K、房地产业 72 房地产业

L、租赁和商务服务业 73 租赁业 74 商务服务业

M、科学研究、技术服务和地质勘查业

75 研究与试验发展 76专业技术服务业77科技交流和推广服务业 78 地质勘查业

N、水利、环境和公共设施管理业

79水利管理业 80 环境管理业 81 公共设施管理业

O、居民服务和其他服务业 82 居民服务业 83 其他服务业 P、教 育 84 教育 Q、卫生、社会保障和社会福利业

85 卫生 86 社会保障业 87 社会福利业

R、文化、体育和娱乐业

88 新闻出版业 89 广播、电视、电影和音像业 90 文化艺术业 91 体育 92 娱乐业

S、公共管理与社会组织

93 中国共产党机关 94 国家机构 95 人民政协和民主党派 96 群众社 团、社会团体和宗教组织 97 基层群众自治组织

T、国际组织 98 国际组织

税务登记表

纳税人名称(公章):

法定代表人(负责人)签章:

填表日期: 年 月 日

重庆市巴南区地方税务局

填 表 须 知

一、本表适用于企事业单位和个人办理税务登记填用;

二、报送此表时还应附送如下资料:

1、营业执照或其他核准执业证件及复印件;

2、有关合同、章程、协议书及复印件;

3、银行帐号证明及复印件;

4、法定代表人(负责人)或业主居民身份证、护照或者其他证明身份的合法证件及复印件;

5、组织机构统一代码证书及复印件;

6、税务机关需要的其他资料。

三、本表一式三份,税务机关自存二份,退纳税人一份;

四、本表应用钢笔填写,字迹应清晰、工整。

(由税务机关填写)

税务登记证件发放日期: 年 月 日

税务登记经办人:

税务登记机关(公章):

基 础 信 息

篇六 18位纳税人识别号哪个是单位代码

营业执照三证合一统一社会信用代码编码规则

“三证合一”法人和其他组织统一社会信用代码编码规则

税务登记号(纳税人识别号):3-17位(倒数第二位);(原税务登记证号15位:由纳税人登记所在地“6位行政区划码”+“9位组织机构代码”组成)

篇七 18位纳税人识别号哪个是单位代码

纳税人识别码

DJ001

纳税人识别码

电脑管理编码

国 税 税 务 登 记 表

(内资企业、个体工商户适用)

纳税人名称:_____________________________________________ 填表日期:___________年___________月_______________日

广州市国家税务局监制

填表说明

一、根据《中华人民共和国税收征管法》及其实施细则、《国家税务总局关于贯彻实施征管法及其实施细则若干问题的通知》(国税发(199H 号)的规定,纳税人应自领取营业执照起30日内到税务机关申报办理税务登记。

二、表内各栏目的内容要用钢笔填写,填写方法如下:

(一)文字项目:须用标准用语填写全称;

(二)编码项目:只能从备选代码中选择一个填写,每格填写一字。

三、本表一式二份,纳税人填妥后,连同下列有关证件、资料的原件、复印件报国税机关审验,国税机关审验无误后,退回原件,留下复*件。

(一) 工商营业执照(副本X其他执业证件或批文;

(二) 有关合同、章程、协议书;

(三)银行帐号证明;

(四)企业法定代表人、单位负责人、个体业主的居民身份证、护照、回乡证或其他合法证件,并附近期大,寸正面免冠照片三张;

(五)组织机构统一代码证书;

(六)企业住所证明(属自有的,提供产权证明;属租用的,提供租赁协议及出租方的产权证明);

(七)税务机构要求提供的其他有关证件资料。

四、本表经国税机关审查后,退纳税人一份,征收机关存一份。

五、本表应妥善保管,防止丢失。

税务登记证使用须知

一、纳税人领取国税税务登记证件后,应当在其生产、经营场所内明显、易见的地方张挂。外出经营的纳税人应当携带国税税务登记证副本。

二、国税机关对己发的税务登记证件,实行一年验证一次,三年更换一次制度。具体验证、换证时间由主管国家税务机关公告或通知。

三、纳税人办理下列事项时须持国税税务登记证(副本):

(一) 申请减税、免税、退税;

(二) 领购发票;

(三) 申请办理外出经营活动税收管理证明;

(四) 其他有关税务事项。

四、有关变更、注销税务登记、遗失税务登记证申请补发的事项,请参阅国税税务登记证副本“纳税人须知”栏。

五、对违反税务登记规定的行为,国家税务机关将依法处罚。

填表参考指标

一、行政区划代码

广州市外的地区01 东山区02 荔湾区 03 越秀区04 海珠区05 天河区06 芳村区07 白云区11 黄埔区12 番禺区81 花都区82 增城市83 从化市84 广州经济技术开发区95 广州保税区96 广州高新技术产业开发区科学城97

二、国籍代码

中国156/香港344/澳门446/中国台湾158/澳大利亚 036

奥地利 040/比利时 056/巴西 076/保加利亚100/缅甸104

白俄罗斯112/柬埔寨116/加拿大124/斯里兰卡144/智利152 古巴192/捷克203/丹麦08/芬兰246/法国250/格鲁吉亚 268 德国276/希腊300/匈牙利 348/印度 356/印度尼西亚 360

伊朗364/伊拉克 368/以色列 376/意大利 380/日本 392

哈萨克斯坦398/朝鲜408/科威特 414/韩国 410/老挝 418

立陶宛 440/卢森堡442/马来西亚 458/墨西哥 484/蒙古 496 尼泊尔524/荷兰528/新西兰554/挪威578/巴基斯坦586

秘鲁604/菲律宾608/波兰616/葡萄牙620/罗马尼亚 642

俄罗斯643/新加坡702/越南704/南非710/西班牙724

瑞典752/瑞士756/塔吉克斯坦762/泰国764

如属于其他国家和地区,请向登记机关查询代码。

七、纳税人登记注册类型代码

三、广州市国家税务机关代码

市局01

东山区 02 荔湾区03 越秀区 04 海珠区 05

天河区 06 芳村区07 白云区 11 黄埔区 12

番禺区 81花都区 82 增城市 83 从化市 84

直属征收分局93 广州经济技术开发区95 广州保税区96

四、纳税人所属行业代码

如跨行业经营,可按主业确定。

制造业01;批发和零售贸易02;采掘业03;电力、煤气及水的生产和 供应业04;建筑安装业05;金融、保险业06;交通运输、仓储及邮电 通信业07;房地产业08;社会服务业09;地质勘查业、水利管理业10; 科教文卫业11;农林牧渔业12;餐饮业门;其他行业99。

注:“科教文卫业”包括卫生、体育、社会福利保障业、教育、文化艺术业。广播电影电视业、科学研究业和综合技术服务业;“其他行业”包括:国家机关、政党机关、社会团体、基层群众组织和其他行业。

五、核算形式代码

独立核算01 非独立核算10

所谓独立经济核算是指纳税人同时具备在银行开设结算帐户;独立 建立帐簿,编制财务会计报表;独立计算盈亏等条件的企业或者组织。

六、隶属关系代码

按业户资产投资与各级政府的所属关系确定:

中央所属企业10;广东省属企业20;广州市属企业30;区属企业(省 辖市辖区)51;县级市属企业52;街、镇办企业61;乡办企业62;村 办企业63;其他工商业户(包括外省、市和县市来穗经营企业)99。

18位纳税人识别号哪个是单位代码相关热词搜索:18位纳税人识别号含义 事业单位纳税人识别号

最新推荐成考报名

更多- 歇后语_歇后语大全_歇后语大全及答案_爆笑歇后语

- 大学排名_大学排名2018排行_大学查询_中国大学名单

- 成语大全_四字成语_在线成语词典_成语查询

- 成语接龙大全查询,成语接龙游戏,在线成语接龙

- 全国安全教育平台入口_学校安全教育平台

- 社保查询网-社会保障卡查询,社会保险查询,社保网上查询

- 汉字简体繁体转换_在线繁体字转换工具

- 数字大写转换|人民币金额(数字)大小写转换在线工具

- 年龄计算器实际岁数计算器 - 周岁虚岁计算器

- 产假计算器-算产假计算器在线2018-2018年产假自动计算器

- 预产期计算器-怀孕孕期计算器-怀孕天数计算

- 中国文库网-教育资源网-范文文章

- 邮编区号查询网

- 致富商机网-致富点子_创业项目

- 创业项目网--最热门的投资项目

- 中国邮政邮编查询号码

- 电话区号查询

- 全国车牌号归属地大全

- 在线网速测试|宽带速度测试

- 人民币汇率查询

- ●理财有没有风险 金融互联网理财

- ●qq网名

- ●2016最新伤感说说

- ●谈笑风生造句

- ●读书的名言

- ●资产清查报告

- ●贫困户申请书

- ●财务自查报告

- ●离婚起诉书

- ●赞美老师的演讲稿

- ●车间管理

- ●车辆购置税

- ●跨越百年的美丽读后感

- ●跟女友离别的话

- ●超市管理制度

- ●起诉状范本

- ●赠别诗大全

- ●描写夏天的句子

- ●描写友谊的诗句

- ●迁户口申请书

- ●转正申请表范本

- ●这个杀手不太冷台词

- ●运动会稿子精选

- ●那么那么造句

- ●送给男朋友的情话大全

- ●钳工实训报告

- ●霸气说说大全

- ●骂人不带脏字的

- ●幼儿园见习个人总结

- ●追女孩子的短信